Il mercato azionario è destinato a crollare nel 2022?

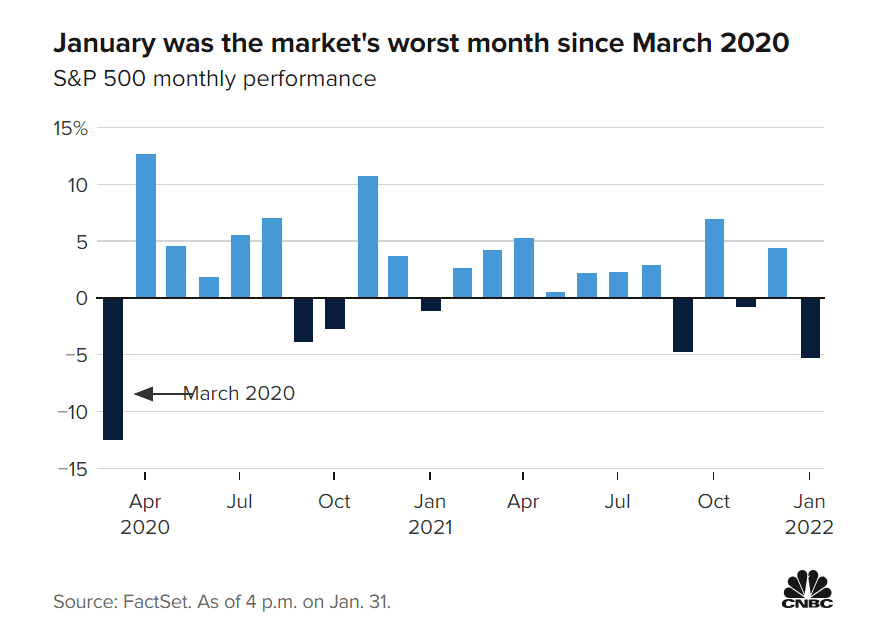

A gennaio le borse sono state duramente colpite dalla prospettiva di un’azione aggressiva da parte della Fed, dalle tensioni in Ucraina e dal calo dei rendimenti societari. Ecco quello che c’è da sapere sull’attuale situazione dei mercati.