Goldkäufe der Zentralbanken erklärt

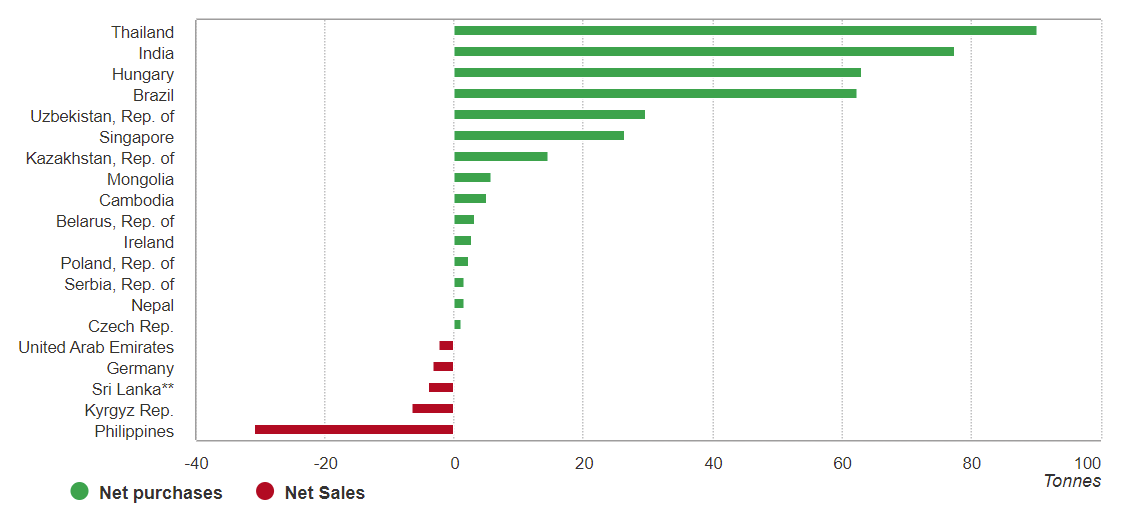

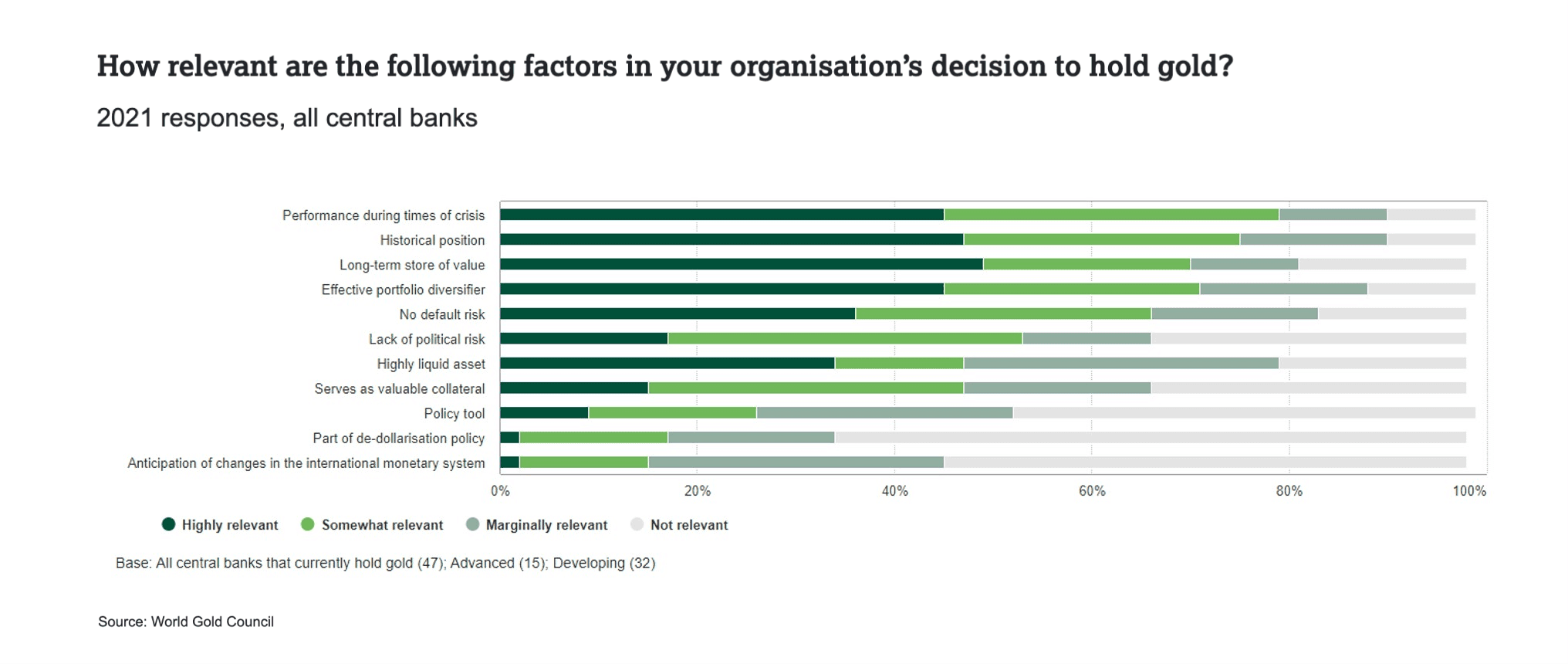

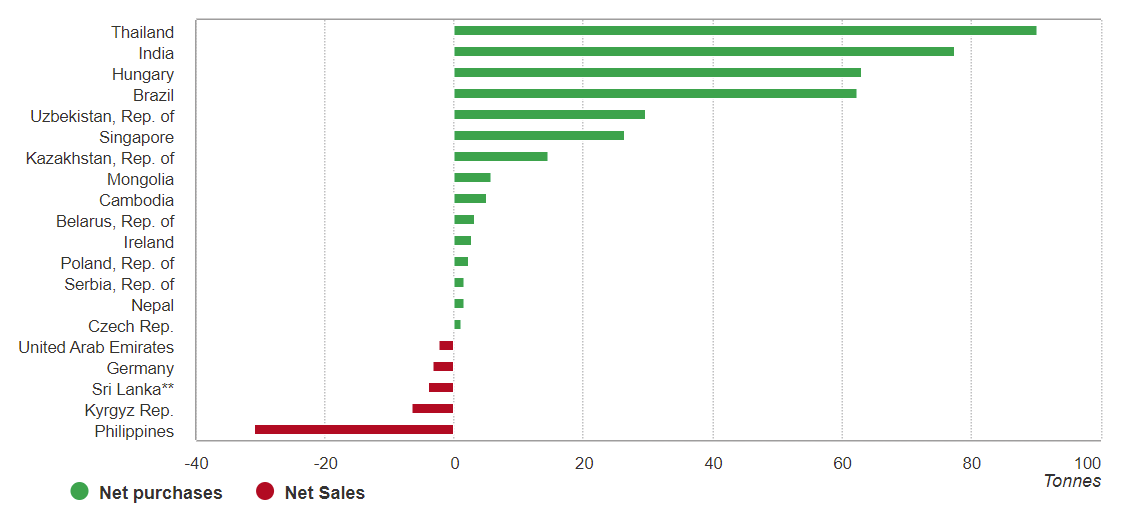

Im Jahr 2021 setzten die Zentralbanken ihre Goldkäufe fort, wobei die Schwellenländer als wichtige Nettokäufer auftraten. Fragen Sie sich warum? Hier ist, was Sie wissen müssen.

Im Jahr 2021 setzten die Zentralbanken ihre Goldkäufe fort, wobei die Schwellenländer als wichtige Nettokäufer auftraten. Fragen Sie sich warum? Hier ist, was Sie wissen müssen.