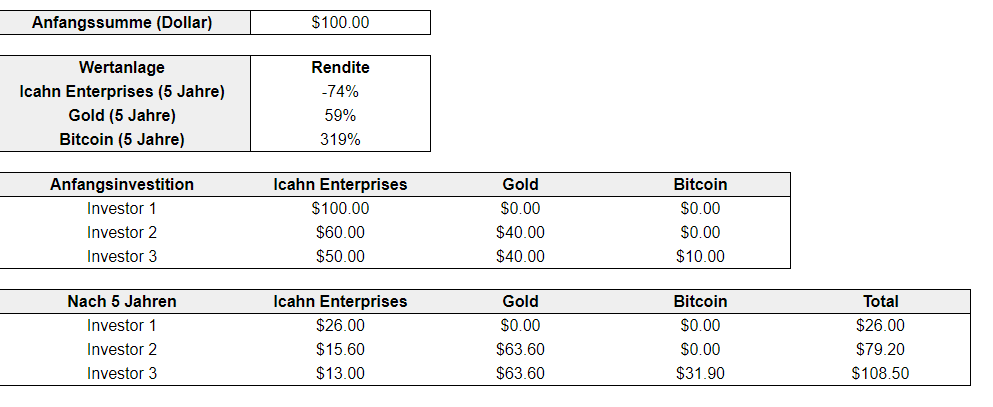

Was bedeutet Diversifikation? Risikostreuung einfach erklärt!

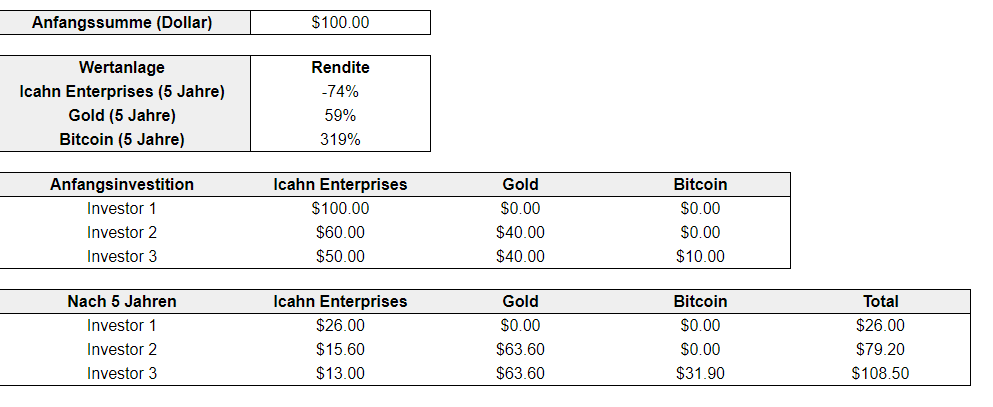

Ein Sprichwort besagt: Niemals alle Eier in einen Korb legen! In diesem Artikel zeigen wir Ihnen, wie Sie Ihre Werte durch geschickte Diversifikation schützen.

Ein Sprichwort besagt: Niemals alle Eier in einen Korb legen! In diesem Artikel zeigen wir Ihnen, wie Sie Ihre Werte durch geschickte Diversifikation schützen.