Les marchés boursiers vont-t-ils s'effondrer en 2022?

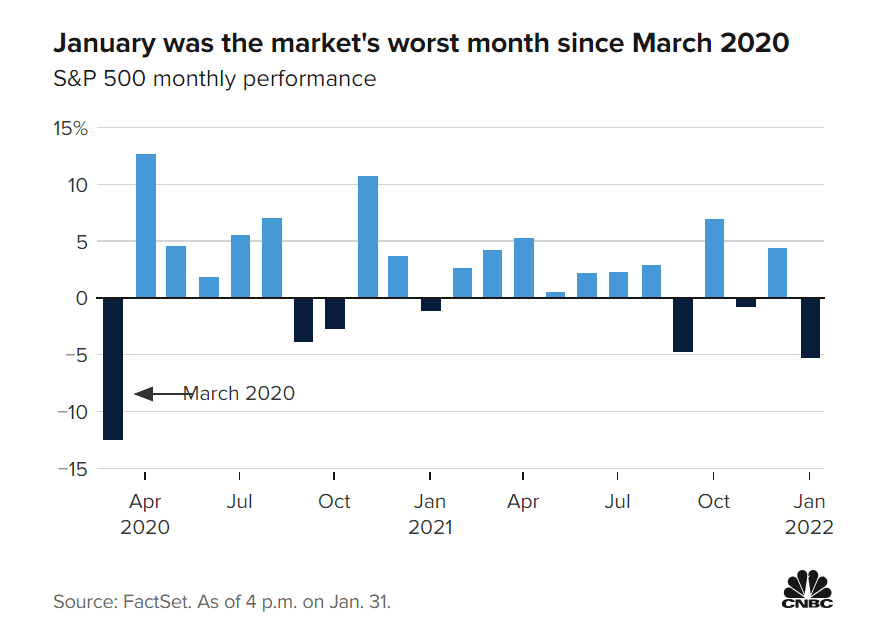

La perspective d'une action agressive de la Fed, les tensions en Ukraine et le ralentissement des bénéfices des entreprises ont porté un coup dur aux marchés boursiers en janvier. Voici ce qu'il faut savoir sur cette tourmente boursière.