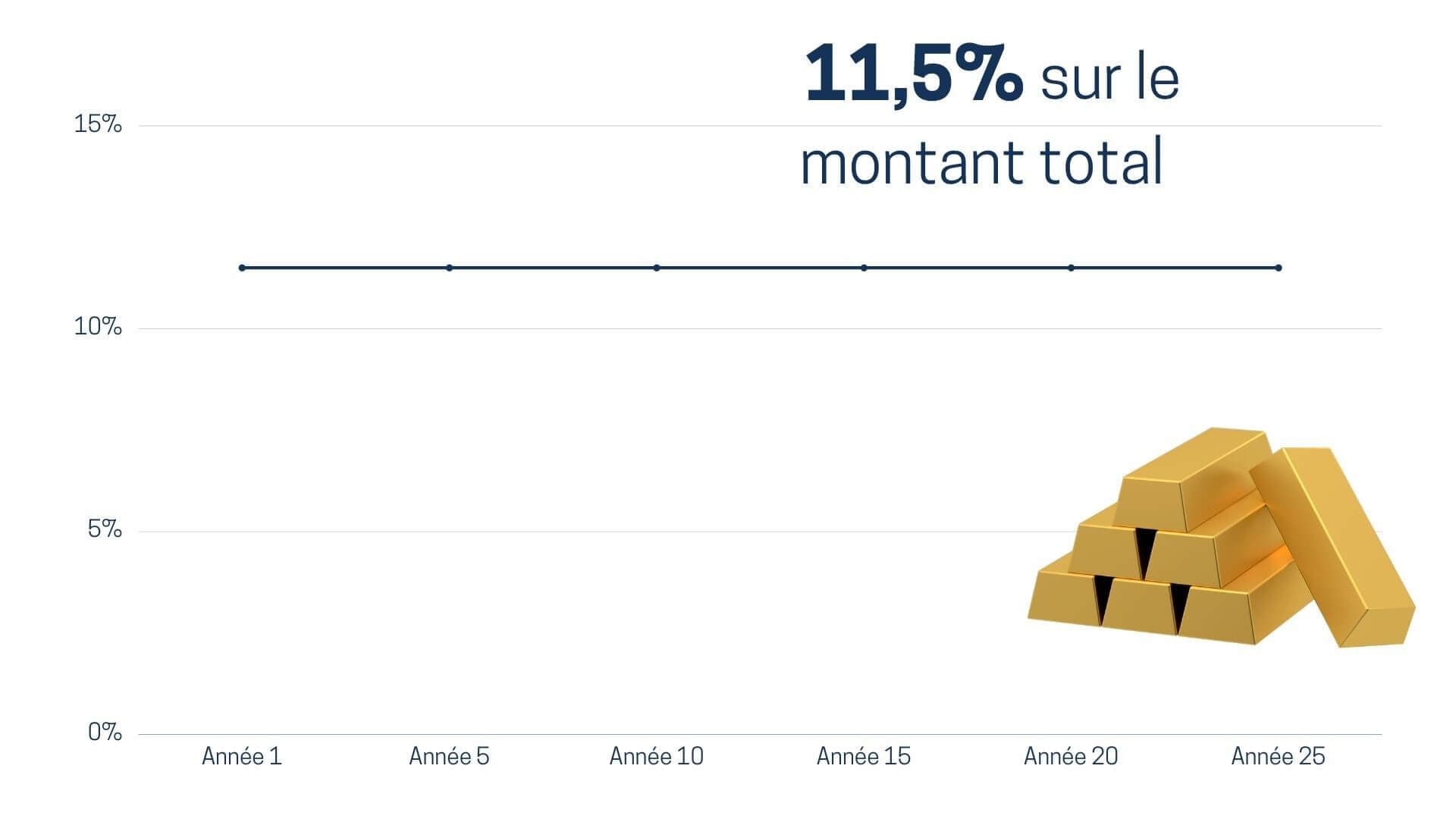

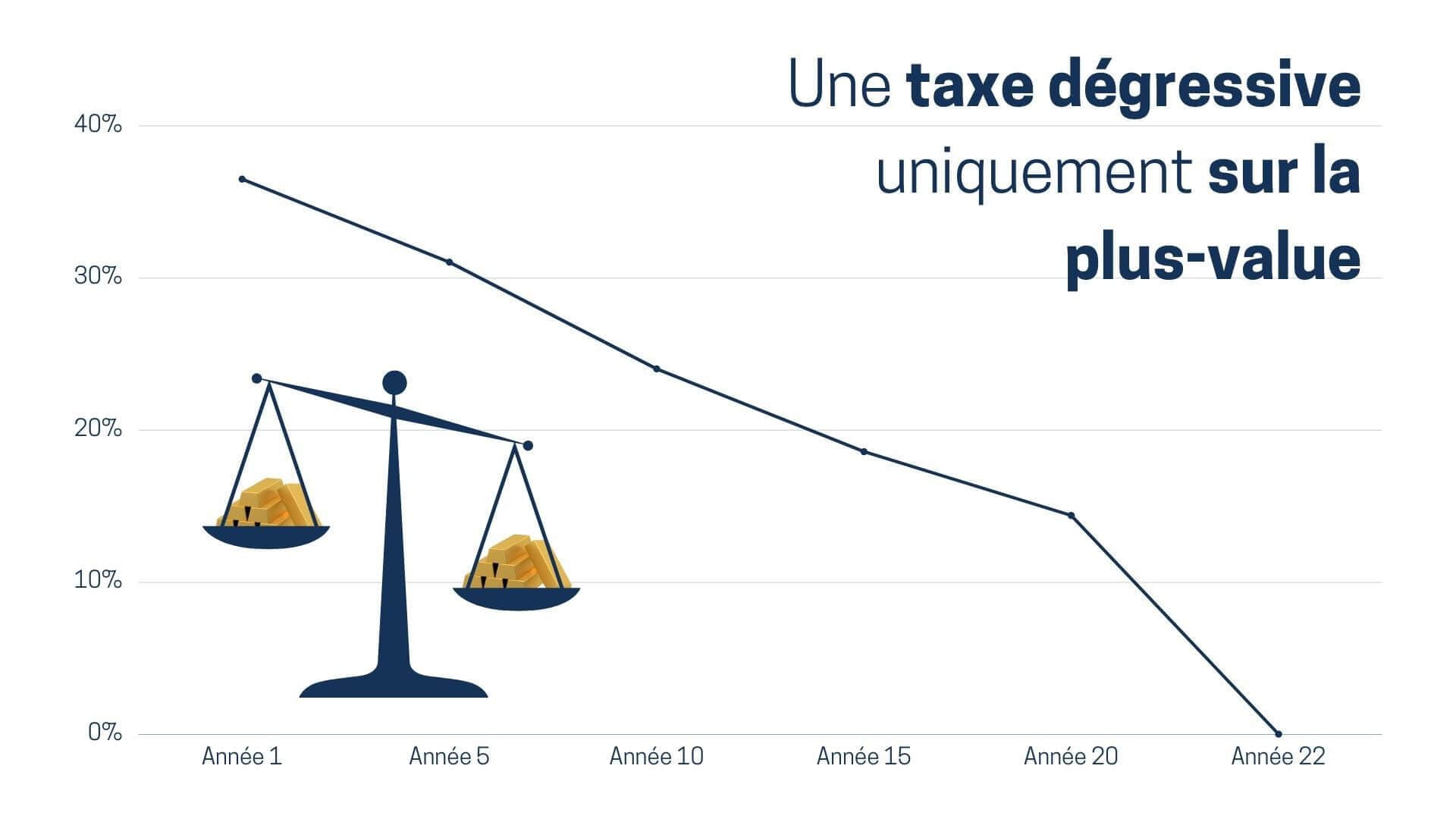

Impôt sur le revenu, taxes sur les plus-values: le guide complet pour les épargnants et investisseurs

Quand on parle d’investissement, le sujet de la fiscalité n’est pas celui qui arrive tout de suite sur la table. Il est pourtant essentiel pour bien calculer ses rendements. On vous explique ⏬