Comment les banques centrales achètent de l’or?

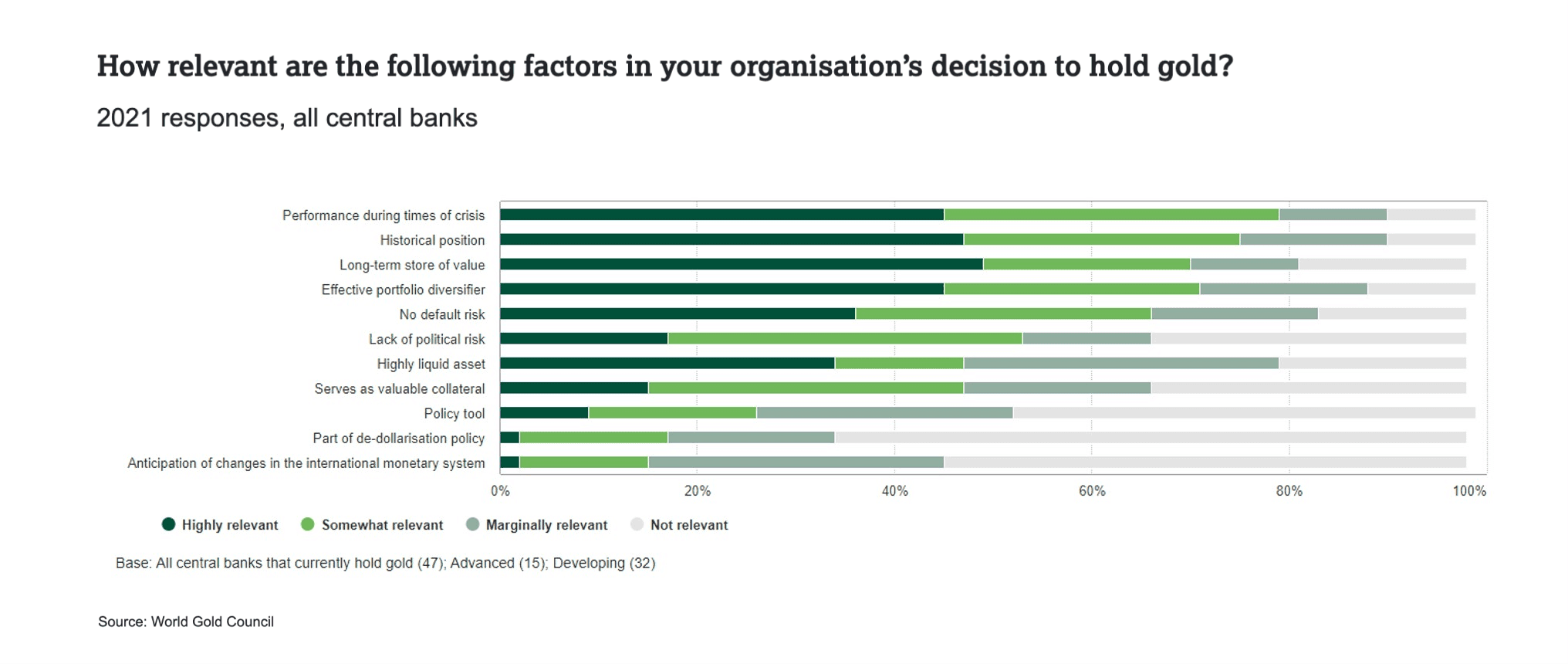

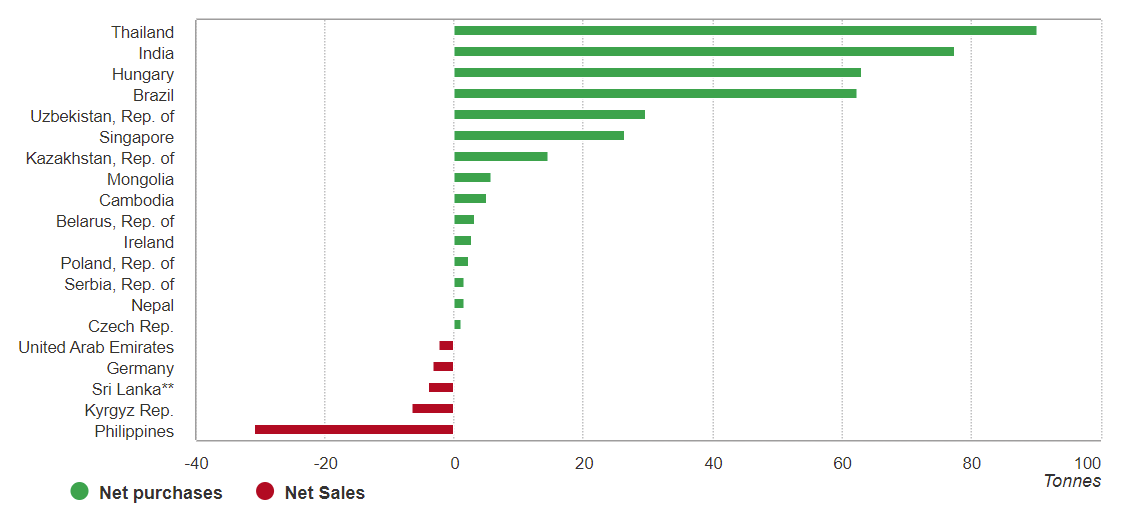

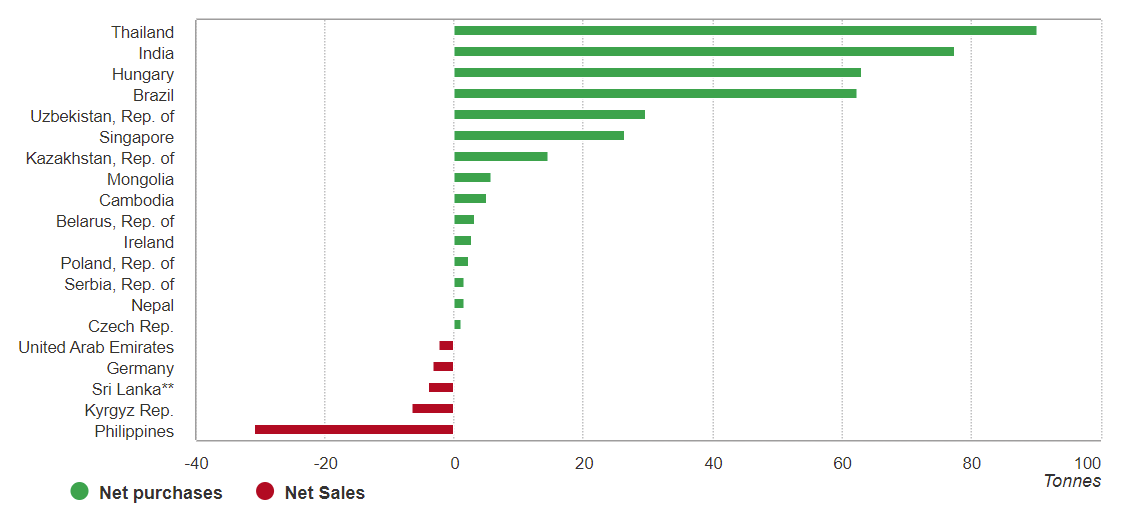

En 2021, les banques centrales ont continué à acheter de l'or, les pays émergents devenant les principaux acheteurs nets. Vous vous demandez pourquoi? Voici ce que vous devez savoir.

En 2021, les banques centrales ont continué à acheter de l'or, les pays émergents devenant les principaux acheteurs nets. Vous vous demandez pourquoi? Voici ce que vous devez savoir.